Nunca houve fundos de hedge mais tradicionais investindo em criptomoedas, mas cerca de dois terços ainda hesitam em entrar no mercado, de acordo com Relatório Global Crypto Hedge Fund da PwC de 2022. Aqueles em cima do muro disseram que estavam esperando o mercado amadurecer e mais regulamentações serem estabelecidas.

O relatório oferece informações sobre o crescente interesse que os fundos de hedge tradicionais demonstraram pelo mercado de criptomoedas. Escrito em colaboração com a Alternative Investment Management Association (AIMA), analisa a abordagem que esses fundos adotam ao avaliar se devem investir em ativos digitais e explora as principais barreiras que enfrentam.

O quem e o porquê de investir em criptomoedas

A pesquisa da AIMA foi realizada no primeiro trimestre de 2022 e incluiu 89 fundos de hedge gerenciando cerca de US$ 436 bilhões em ativos. Mais da metade dos fundos que participaram da pesquisa tinham mais de US$ 1 bilhão em ativos sob gestão (AUM).

Aproximadamente um em cada três fundos de hedge tradicionais disse que estava investindo em ativos digitais. Este é um aumento significativo em relação ao ano passado, quando apenas um em cada cinco disse ter exposição ao mercado de criptomoedas. Esse aumento significativo no interesse é apoiado pelas descobertas da pesquisa do ano passado, que indicou que cerca de 25% dos fundos planejavam investir em criptomoedas no próximo ano.

O aumento no número de fundos que investem em criptomoedas não é proporcional ao aumento da exposição geral às criptomoedas. Desses fundos que investem em criptomoedas, mais da metade tem apenas uma posição de ponta com menos de 1% de seu AUM alocado para ativos digitais. Apenas um em cada cinco entrevistados disse ter 5% ou mais de seu AUM em criptomoedas.

Dois terços dos fundos que investem em criptomoedas disseram que planejam implantar mais capital na classe de ativos até o final do ano. No entanto, essa é uma queda significativa em relação a 2021, quando 86% dos fundos disseram que aumentariam seus investimentos em criptomoedas. A maioria dos fundos que planejam implantar mais capital em criptomoedas tem menos de 1% de seu AUM na classe de ativos.

Quando se trata de motivação para investir em criptomoedas, mais da metade dos entrevistados disseram que fizeram isso para diversificar seus portfólios. Cerca de um terço disse que era para “oportunidades alfa neutras no mercado”, enquanto apenas 18% citaram “desempenho superior a longo prazo”.

Investir em criptomoedas

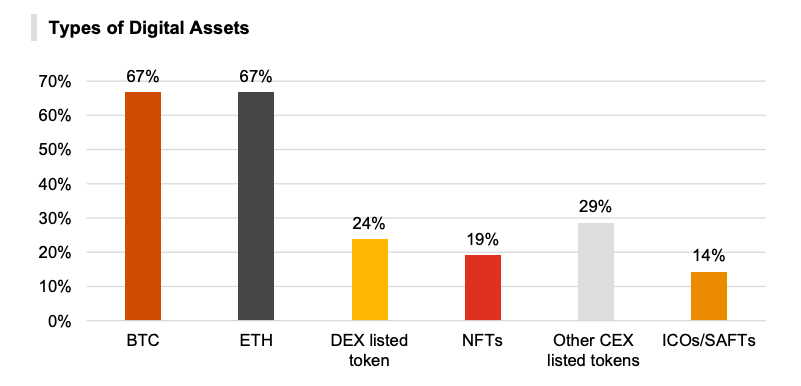

Os dados da pesquisa mostraram que a maioria dos fundos estava diversificando seus portfólios em Bitcoin (BTC) e Ethereum (ETH). Um terço disse que investiu em tokens listados em exchanges centralizadas, enquanto um quarto disse que estava negociando tokens listados em exchanges descentralizadas.

Ao contrário dos fundos de criptomoedas especializados, os fundos de hedge tradicionais geralmente não têm exposição direta a criptomoedas. No entanto, a situação parece estar mudando em 2022 com o relatório mostrando um aumento notável no número de fundos com exposição direta ao mercado.

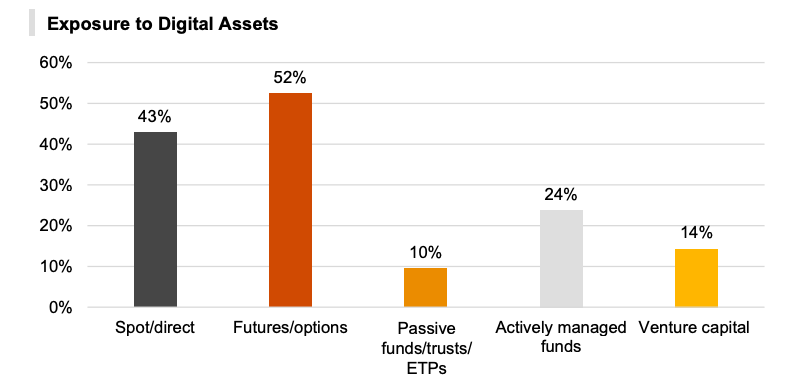

Mais da metade dos entrevistados na pesquisa da PwC disseram que investiram em criptomoedas por meio de derivativos como futuros e opções. Esta é uma ligeira diminuição em relação ao ano passado, quando cerca de dois terços dos entrevistados disseram que investiram apenas por meio de derivativos. Os fundos de hedge tradicionais que investiram em criptomoedas usando negociação direta e spot aumentaram de 33% em 2021 para 43% em 2022. Os fundos que adotaram uma abordagem passiva para investir em criptomoedas por meio de fundos passivos, trusts e EPs diminuíram de 29% em 2021 para apenas 10% em 2022.

De todos os fundos de hedge que investem em criptomoedas, 43% disseram que usaram alavancagem ao negociar. Cerca de 78% daqueles que usam alavancagem gerenciavam menos de US$ 1 bilhão em ativos, mostrando que as instituições de hedge menores eram mais propensas a usar estratégias de investimento mais arriscadas.

No entanto, essa falta de aversão ao risco não se traduziu em outras categorias de criptomoedas. Apesar do enorme crescimento que as plataformas GameFi, metaverso e Web3 viram este ano, os fundos de hedge não parecem estar interessados em investir nessas áreas. Mais da metade dos fundos de hedge disseram que viram a maior oportunidade de crescimento no DeFi.

Interesse crescente sufocado pela falta de clareza

Os fundos de hedge de juros crescentes mostrados para o mercado de criptomoedas apenas exacerbou ainda mais alguns dos principais problemas que o setor enfrenta. Mais de 90% dos fundos de hedge que investem em criptomoedas disseram que a falta de regimes regulatórios e tributários foram os problemas mais significativos que enfrentaram. Cerca de 78% também citaram a falta de produtos sintéticos e indiretos profundos e líquidos, problemas com custódia, nenhum serviço de corretor principal e saques fiduciários complicados em exchanges.

Os fundos de hedge também não estão satisfeitos com a infraestrutura atual do mercado.

Em média, menos de um em cada dez fundos de hedge disseram que achavam a infraestrutura do mercado de criptomoedas “adequada”. Por outro lado, 95% dos entrevistados afirmaram que a auditoria e a contabilidade são um segmento que precisa muito de melhorias. Outros impressionantes 94% dos fundos disseram que o gerenciamento de risco e a conformidade precisavam de melhorias essenciais, assim como a capacidade de usar ativos digitais como garantia.

Aqueles que não investem no mercado de criptomoedas também pensaram muito sobre isso.

A pesquisa relatou uma ligeira diminuição no número de fundos de hedge que não investiram em criptomoedas – de 79% em 2021 para 63% em 2022. Desses 63%, cerca de um terço disse que estavam em “estágio final planejando” para investir ou procurando investir ativamente. Embora este seja um aumento em relação ao ano passado, 41% dos fundos ainda disseram que é improvável que entrem no mercado de criptomoedas nos próximos três anos. Outros 31% disseram estar curiosos sobre o mercado, mas estão esperando que ele amadureça.

Independentemente de investirem em criptomoedas ou não, a maioria dos fundos de hedge parece concordar sobre quais são as maiores barreiras de entrada do mercado. De acordo com a PwC, a maioria dos fundos disse que a incerteza regulatória e fiscal foi o maior problema que eles tiveram que superar antes de entrar no mercado. Uma descoberta interessante da pesquisa foi o fato de que 79% dos entrevistados disseram que as reações dos clientes e os perigos para sua reputação os mantinham fora do mercado.

Com a maioria dos fundos não investindo em criptomoedas gerenciando mais de US$ 1 bilhão em ativos, não é de admirar que os riscos de exposição a criptomoedas superem seus benefícios. Gerenciar mais de US$ 1 bilhão em ativos requer uma quantidade significativa de confiança que é construída ao longo de anos, se não décadas, e baseada em estratégias conservadoras e bem-sucedidas.

Enquanto cerca de um terço dos entrevistados disseram que acelerariam ativamente seu envolvimento no mercado de criptomoedas se essas barreiras fossem removidas, uma grande parte dos fundos levará mais do que isso para ser convencida.

“45% dos entrevistados afirmaram que a remoção de barreiras provavelmente ainda não afetaria sua abordagem atual, pois investir em ativos digitais permanece fora de seu mandato ou continuaria cético”, disse o relatório.

O que o relatório da PwC mostra é uma tendência clara entre os fundos de hedge tradicionais – quanto mais ativos eles gerenciam, menor a probabilidade de investir no mercado de criptomoedas. Instituições relativamente pequenas parecem mais dispostas a assumir os riscos e a volatilidade que se tornaram sinônimos de criptomoedas e lidar com as barreiras que acompanham um mercado tão jovem e relativamente não regulamentado.

Obter um Borda no mercado de criptomoedas 👇

Torne-se membro do CryptoSlate Edge e acesse nossa comunidade Discord exclusiva, mais conteúdo e análises exclusivas.

Análise em cadeia

Instantâneos de preços

Mais contexto